В 2018 году Россия начала обмениваться налоговой информацией с другими странами (по стандарту AEOI) и получать данные из 58 юрисдикций. ФНС могла запрашивать информацию о зарубежных счетах россиян у иностранных налоговиков и раньше, но для этого ей нужно было знать, в какой именно стране открыт счет. К тому же зарубежные коллеги могли поделиться с российскими информацией, но не обязаны были это делать. Тем, кто держал деньги за рубежом, но исправно платил налоги, обмен налоговой информацией добавил головной боли с валютным контролем. Тем, кто прятал деньги от российских правоохранителей и налоговиков, пришлось искать новые схемы и юрисдикции.

О том, что Объединенные Арабские Эмираты стали одним из самых популярных мест для российских денег, местоположение которых их владельцы по какой-то причине не хотят светить перед российскими властями, рассказали сразу несколько собеседников, управляющих активами состоятельных людей. В ОАЭ удобно выстроить всю цепочку, необходимую для вывода денег, поясняет один из них. Иностранец открывает компанию и сразу становится резидентом ОАЭ. Для компании нужно снять офис, можно чисто символический. При этом физически находиться в Эмиратах не надо. Резиденту легко открыть счет в местном банке. Популярность ОАЭ объясняется еще и тем, что в европейских странах в последние годы серьезно ужесточился комплаенс, а там он гораздо лояльнее, подтверждает финансист Андрей Мовчан.

С получением статуса резидента ОАЭ у вас появляется интересная опция: с ним вы можете открыть счет в Европе, например в Швейцарии, но уже не как россиянин, а как эмиратец. «Резидентство Эмиратов — это не просто банановый паспорт, у него есть привязка к компании, и это придает ему вес в глазах банка», — рассказывает один из управляющих. «Но швейцарскому банку все равно будет важно проверить присутствие в ОАЭ: счета за коммунальные услуги, подтверждение, что у компании есть сотрудники, или объяснение, почему их нет», — предупреждает советник Caiado Guerreiro Тимур Ситдиков.

Самое главное, что после этого Швейцария будет обмениваться налоговыми данными этого человека не с Россией, а с ОАЭ, где налоговая ставка — 0%. Как итог, Россия о счете не узнает, налоги платить не придется. Все те же преимущества раньше давал Кипр, но в конце прошлого года российские власти решили закрыть кипрскую лазейку, пересмотрев с ним условия соглашения об избежании двойного налогообложения.

Несмотря на в целом лояльный комплаенс, положить деньги в местный банк, просто «перекладывая из офшора в офшор», тоже не получится, предупреждает финансовый консультант Наталья Смирнова. Нужна хотя бы какая-то объяснимая история происхождения капитала и обоснование перевода: оплата за услуги, взнос в основной капитал.

«ОАЭ — неплохое, но временное решение. Рано или поздно Эмираты тоже начнут требовать подтверждение, что бизнес реально ведется, придется кого-то нанимать, и схема станет менее интересной», — считает она. Несколько лет назад стала популярна схема — зарегистрировать компанию в офшоре, потом открыть ей счет в Сербии и не рассказывать о нем в России, потому что страны не входят в автообмен налоговой информацией, рассказывает Смирнова. Но вскоре Сербия вошла в автообмен, и россиянам пришлось буквально бежать оттуда. К тому же страновые риски в ОАЭ не ниже, а возможно, и выше российских, добавляет партнер практики международного налогового планирования PwC в России Михаил Филинов.

Если деньги серые, но не совсем черные, сейчас тренд на ОАЭ

— отвечает на вопрос The Bell о том, куда сейчас идут деньги из России, известный финансовый консультант. «Новым Кипром» назвали Эмираты и другие наши собеседники на финансовом рынке: налог на уровне 0%, обмена налоговой информацией с Россией нет, но главное — легкость получения статуса резидента, который помогает «прорубать окно» в европейские банки.

Изгнание из финансового рая

Еще несколько лет назад крупнейшие латвийские банки устраивали роскошные вечеринки для россиян в расчете сделать их своими постоянными клиентами. Теперь это уже история: несколько лет назад россияне в одночасье стали для прибалтийских банков токсичными.

Осторожничать латвийские банки начали еще в 2015–2016 годах, но поворотным стал 2018 год. Тогда США сочли местный банк ABLV вызывающим опасения из-за участия в отмывании денег в интересах Северной Кореи, в итоге ЕЦБ отозвал у него лицензию. В 2018 году Латвия приняла план действий против отмывания денег, рекомендованный комитетом Совета Европы. Местные политики назвали его «глобальным ремонтом латвийской финансовой системы».

Окончательно дверь для российских денег захлопнулась, когда в том же 2018 году латвийским банкам официально запретили обслуживать счета компаний-пустышек. Крупнейший банк Латвии Rietumu решил действовать на опережение и начал заранее блокировать счета офшорных компаний, писал The Bell. Именно по такой схеме действовало большинство россиян: регистрировалась компания в офшоре, потом для нее открывали счет в Латвии.

По такому же сценарию ситуация развивалась и в других балтийских странах. Эстонские банки стали массово закрывать подозрительные счета после того, как в 2019 году датский Danske Bank признался, что прошедшие через его эстонское подразделение в 2007–2015 годах 230 млрд долларов могут иметь сомнительное происхождение.

Литва долгое время стояла особняком и не фигурировала в скандалах с отмыванием денег. Местная банковская чистка прошла еще в 2013 году, с тех пор доля открытых нерезидентами депозитов не росла — на их долю уже много лет приходится только 2% от общей массы. Тем не менее в 2019 году журналисты выяснили, что через местное отделение шведского Swedbank отмыли как минимум 5,8 млрд долларов.

Аналогичная история произошла на Кипре почти одновременно с латвийскими событиями. После высадки на острове десанта из представителей Минфина США весной 2018 года местные регуляторы ужесточили контроль над российскими счетами, а коммерческие банки стали предлагать россиянам либо закрыть счета, либо перевести их в местный банк, крупнейший акционер которого — ВТБ.

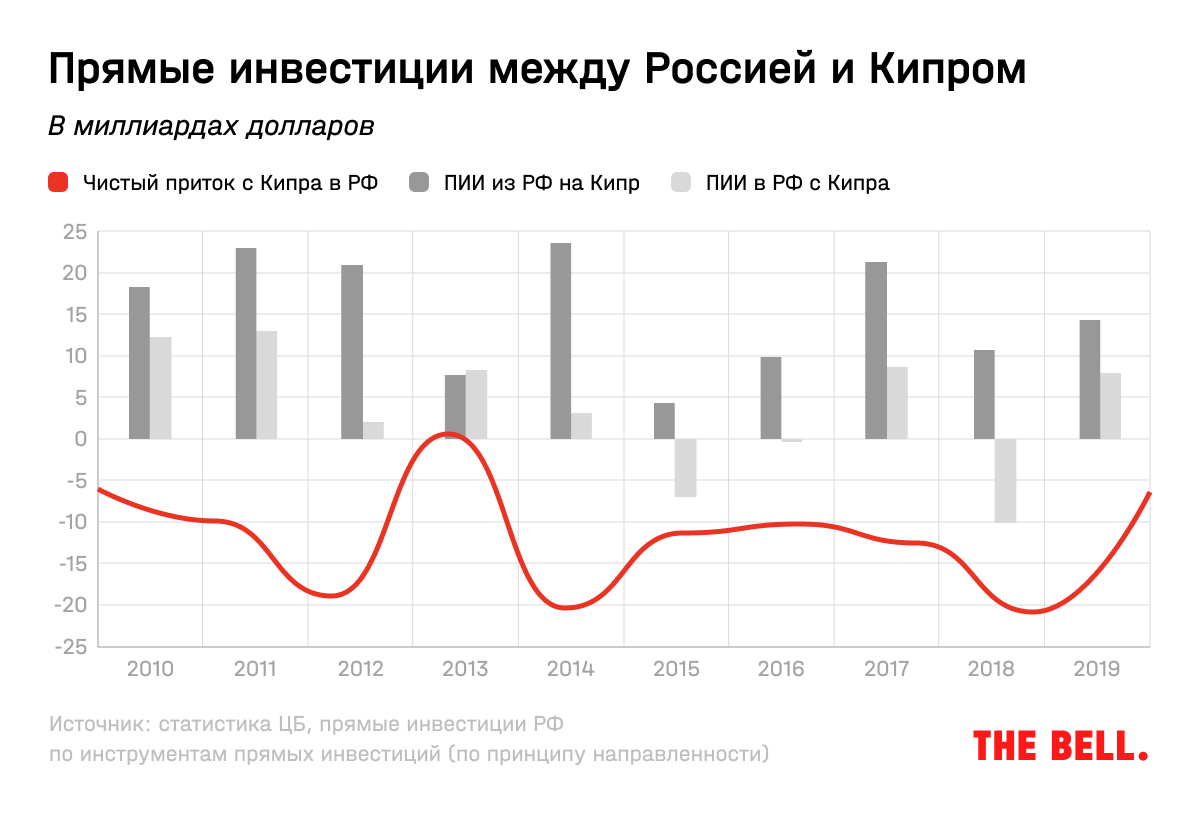

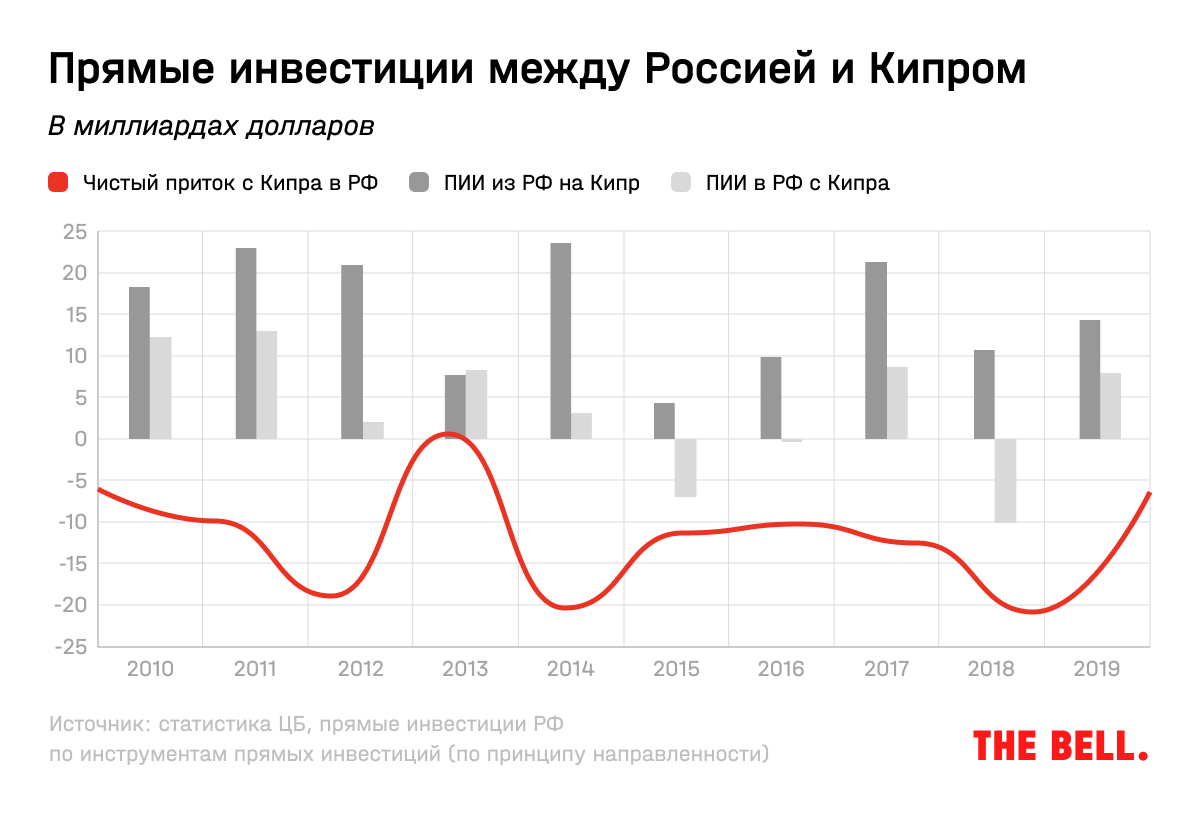

Объем российских денег, которые уходят на Кипр, за первую пятилетку 2010-х был немного выше, чем за вторую, следует из статистики регулятора. Но у инвестиций в Кипр и офшоры в целом есть специфика, отмечали аналитики ЦБ. Раньше большой отток средств в них компенсировался SPV-сделками (то есть проведенными через компании, созданные специально под конкретную сделку, — special purpose vehicle). До санкций и госкампании по деофшоризации от 60 до 80% ПИИ в Россию приходилось на офшоры, куда они до этого попали из России же, писал в 2017 году экономист РАН Борис Хейфец. В 2019 году МВФ оценил долю «фантомных» иностранных инвестиций в Россию — то есть никаких не зарубежных, а российских по происхождению — в 50%.

Теперь же при небольшом сокращении оттока средств падает и приток — в первую очередь именно из офшорных зон. В частности, с любимого россиянами Кипра, писали аналитики ЦБ в 2019-м. При этом тогда отток на Кипр стал рекордным за последние 12 лет и составил почти 21 млрд долларов, подсчитывает руководитель направления «Макроэкономический анализ и финансовые рынки» ЦСР Наталья Сафина. Судя по 2019 году и первым двум кварталам 2020 года, резкого возврата средств в том же объеме не последовало, добавляет она.

Трудный путь домой

Пока за границей активно пытались избавиться от российских денег, в России придумывали способы вернуть их назад. Но прием на родине для многих возвращенцев оказался прохладным.

Не больше доверия у бизнеса вызвала и «амнистия капитала». Ее анонсировали еще в 2015 году, в 2020-м закончился третий (и пока последний) этап. Власти обещали, что те, кто добровольно задекларирует свои средства за границей, будут освобождены от уголовного преследования, даже если происхождение этих средств туманно. Но в сентябре 2019-го из статьи в «Ведомостях» стало известно, что ФСБ использовала декларацию как доказательство для преследования бизнесмена Валерия Израйлита. Это дело наделало много шума, но это был далеко не единичный случай: спецдекларации «амнистированных» использовали и в других, менее громких делах.

По данным на март 2019 года, всего по амнистии было подано только 19 тысяч деклараций (более свежих данных об итогах этой кампании нет). Много это или мало?

В деньгах по амнистии в страну вернулось около 35 млрд евро (чуть больше 40 млрд долларов по нынешнему курсу), отчитывался в 2019 году тогда еще министр финансов Антон Силуанов. Для сравнения: даже по самой консервативной оценке, за предыдущие 10 лет из страны вывели больше 135 млрд долларов.

Источник и инфографика: The Bell